Az idő pénz - a sok idő sok pénz (lehet)...

Teljesen mindegy, hogy opciós kereskedéssel vagy sem, amilyen korán csak lehet, el kell kezdeni a tudatos öngondoskodást és a vagyonod szisztematikus felépítését.

Kétféleképpen lehet hosszútávon meggazdagodni: vagy pénzed van vagy időd. Ha sok a pénzed, annak minimális forgatása is meggátolhatatlanul még többet pénzhez vezet. Ha nincs pénzed, de időd van akkor pedig az évek és a kamatos kamat ereje segíthet. Nézzük most az utóbbit!

Sokan alulbecsülik a kamatos kamat erejét, így érdemes megnézni azt, hogy milyen hatása van az időnek a kamatra és a tőkére. Közhely, de igaz: az idő pénz. Főleg ha kamatos kamattal dolgozik. Ebből most megnézzük a kamatos kamat erejét és azt, hogy mennyiben tud téged segíteni a vagyonteremtési folyamat során.

Nem lehet elég korán kezdeni

Azt sajnálom, hogy nem voltam ennyire tudatos pénzügyileg a 20-as éveim elején. Ha anno már azt csináltam volna, mint amit ma, akkor sokkal előbb ki tudtam volna szabadulni a multik fogságából. De jobb később, mint soha :). Éppen azért írok ezekről, mert sokaknak segíthet, akik éppen a karrierjük kezdetén állnak. Minél előbb kezdesz hozzá az öngondoskodási folyamathoz, annál előbb szabadulsz a modern rabszolgaságból. De ehhez érteni kell azt, hogyan működik a pénz és hogyan tudod gyarapítani azt, amid van.

Két fő faktor határozza meg az eredményt

A kamatos kamat elvét követő befektetések során két fő faktor határozza meg azt, hogy milyen eredményt érsz el 5-10-20 éves távlatban. Az első az évek száma, a második pedig a hozam, vagyis a kamat. Sajnos manapság az átlag befektetési formák nem kecsegtetnek túl magas hozammal, ezért is érdemes a saját kezedbe venni a befektetéseid kezelését. Én hosszú éveket pazaroltam el várakozással, döntésképtelenséggel és azzal, hogy másoknak adtam át a pénzügyi kontrollt.

Tőkeképző kamatos kamat

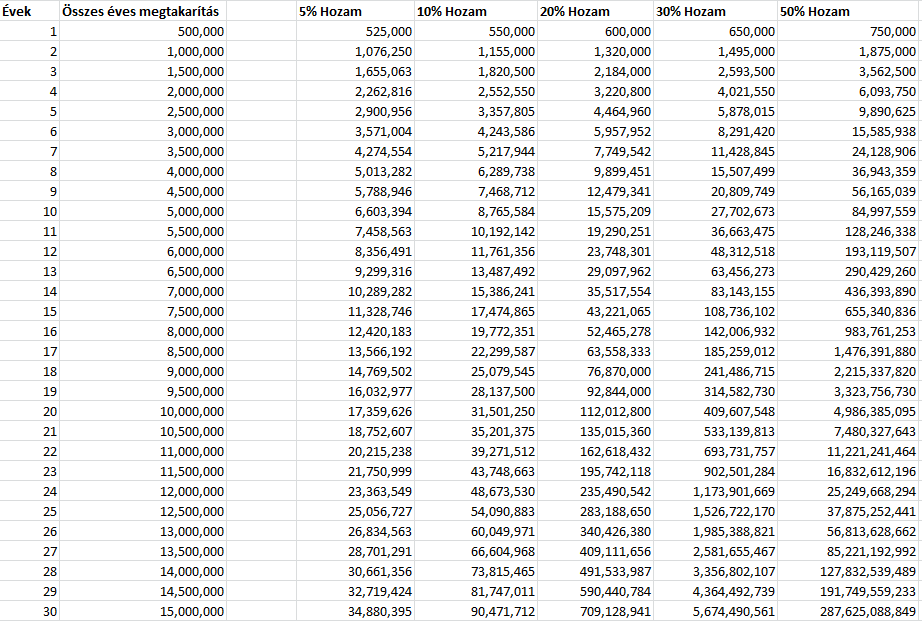

Az alábbiakban egy olyan táblázatot mutatok be, ami arra épül, hogy évente x összeget félreteszel, és azt forgatod vissza. Azaz minden évben nő a tőkerész és a hozam is ezáltal. Ami rögtön észrevehető az az, hogy a hozam növelésével extrém szinten ugrik meg a távoli évek tőke és hozam szintje, ami a kamatos kamat ereje miatt van. (Klikk a képre és letöltődik az excel tábla, ha akarsz vele játszani).

Elemezzük ki egy picit a táblázatot. Abból indultam ki, hogy sikerül évente félretenni 500.000 Forintot, azaz átlagban havi 40 ezret. Tudom, hogy ez elsőre soknak tűnhet egyes esetekben, de évek múlva ennek a súlya csökken, ahogy a pénz romlik (ld. infláció). Azt vizsgáltam mi történik akkor, ha ezt az éves szintű 500 ezres megtakarítást adott hozam mellett forgatod 30 évig. Az első átlagos hozam az 5%, ami ma egy jól kiválasztott befektetési formával könnyen elérhető. Ebben az esetben a kumulált összeg 34.8 millió 30 év után, a teljes 15 millió befizetésre.

Ha az összeget jobban kezeljük és forog 10%-on évente, akkor a 15 millió befizetésből lesz 90 millió a végére. Ha még ennél is jobban kezeljük, pl. 20%-os hozammal (egyáltalán nem lehetetlen), akkor 30 év végére a 15 millióból lesz 709.

Csak azért, hogy egy igazán irreális szám is szerepeljen itt, kiszámoltam 50%-os éves hozam mellett is. Ez esetben a 15 millió befizetésből lesz 287.6 milliárd! De lássuk be, hogy ez elég esélytelen sajnos minden évben és ekkora összegen.

FONTOS: a táblázat nem számol az infláció mértékével, így ha a mai napon kezded el, akkor 10 év múlva már esélyes, hogy nem 40.000-et tudsz félretenni havonta, hanem többet, de annyival kevesebbet is fog érni az összegyűlt vagyon.

Kamatos kamat csak tőkére vetítve

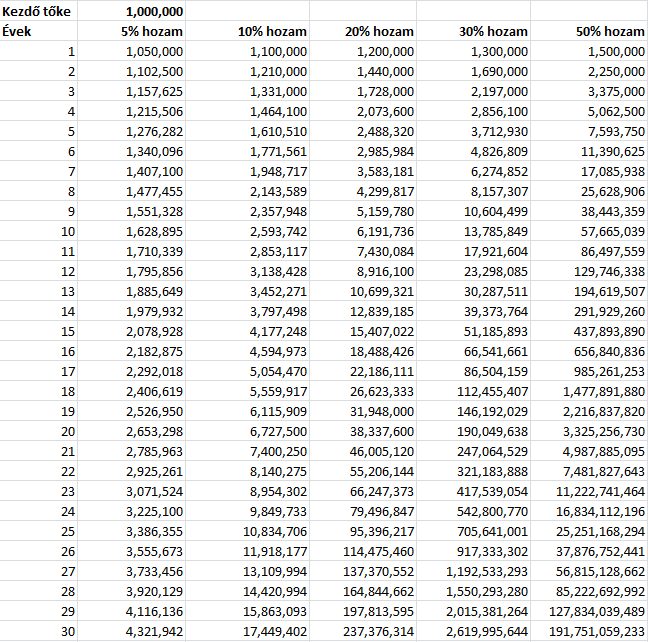

Most nézzük meg azt, hogyan változik a helyzet, ha nem tőkeképző az elképzelés, hanem szimplán van egy nagyobb összeg, amit az évek során forgat valaki, de soha nem tesz hozzá és nem is vesz el belőle. Nyilvánvalóan ennek a hozama alacsonyabb lesz jelentősen, de még így sem rossz. (Klikk a képre és letöltődik az excel tábla, ha akarsz vele játszani).

Nem gyenge ez sem 30 év után, de látszik, hogy jelentősen alatta marad a tőkeképzős megoldásnak. Ahhoz képest nem rossz, hogy a forgatandó tőke csak 1 millió. Nyilván ezek a számok sokkal szebbek, nagyobb tőke esetén. Érdemes vele eljátszanod a táblázat letöltésével.

NAGYON FONTOS: A befektetés pszichológiája nem lineáris

A trading során ezt nagyon megtanultam. Ez annyit jelent, hogy kis összeget az ember könnyebben tesz ki magas kockázatnak, mint nagy összeget. Azaz pl. a 20%-os hozam oszlopban, amikor eléred a 100 milliót, már nem biztos, hogy ugyanoda vissza fogod forgatni, így a hozam is csökkenni fog.

Így kéretik a fenti táblázatokra teoretikus szemmel tekinteni. Nem azért tettem közzé, hogy készpénznek vegye bárki is, csak hogy demonstráljam a kamatos kamat erejét. De ha nem lesz éppenséggel 709 M 30 év végére, csak 200 M, már az sem rossz :).

A tudatosság kérdése kulcs a vagyonteremtésben

Azaz, minél előbb kezded el és minél tudatosabban végzed a fenti tevékenységek bármelyikét, annál előbb szabadulsz! A legjobb megoldás a kombinált megoldás, ahol van egy alaptőke és arra történik éves szintű tőkeképzés és a kettő együtt forog.

Mint látod az idő pénz. Minél előbb kezded, annál előbb vonulhatsz "nyugdíjba".

Számos módszer létezik az átlagosnál magasabb hozam elérésre, de úgyis tudod mire gondolok :).